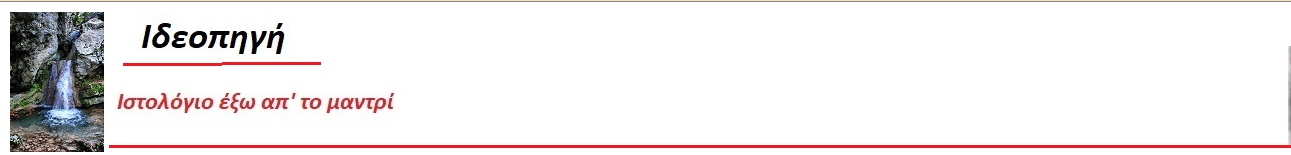

Συγκεκριμένα: στη συνεχή μείωση του συνολικού ενεργητικού (Ιανουάριος 2010: 593,5 δισ ευρώ, Αύγουστος 2018: 402,1 δισ ευρώ). Δηλαδή, το τραπεζικό σύστημα βρίσκεται ακόμη και σήμερα σε διαδικασία απομόχλευσης.Οι δραματικές επιπτώσεις των μνημονιακών προγραμμάτων στον τραπεζικό τομέα αντικατοπτρίζονται με τρόπο ξεκάθαρο, κατ’ αρχάς στις πολλαπλές ανακεφαλαιώσεις που έλαβαν χώρα από το 2012 μέχρι και το 2015. Βεβαίως, δεν πρέπει να ξεχνούμε και τη «βοήθεια»(;) του έτους 2008. Επίσης αυτό εκφράζεται και στα βασικά μεγέθη του τραπεζικού συστήματος.

Στη συνεχή μείωση του ύψους των συνολικών δανείων και καταθέσεων του ιδιωτικού τομέα. Σύμφωνα με στοιχεία της Τραπέζης της Ελλάδος, τα δάνεια των τραπεζών (επιχειρήσεις και νοικοκυριά) μειώθηκαν από περίπου 317,5 δισ. ευρώ τον Ιούνιο του 2010 σε περίπου 193,3 δισ. ευρώ τον Αύγουστο του 2018 (ήτοι μείωση 39%).

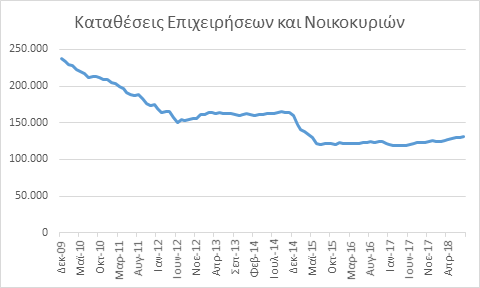

Παράλληλα, οι καταθέσεις του ιδιωτικού τομέα μειώθηκαν από περίπου 233,1 δισ. ευρώ (Ιανουάριος 2010) σε 131,5 δισ. ευρώ (Αύγουστος 2018) (ήτοι μείωση 43,5%).

Συγχρόνως, τα μη εξυπηρετούμενα ανοίγματα, εξακολουθούν να βρίσκονται σε πολύ μεγάλο ύψος, δημιουργώντας τεράστιες δυσκολίες στη λειτουργία του τραπεζικού συστήματος. Στο τέλος Ιουνίου του 2018, το ύψος των Μη Εξυπηρετούμενων Ανοιγμάτων (ΜΕΑ) άγγιξε τα 88,6 δισ. ευρώ, ή το 47,6% των συνολικών ανοιγμάτων. Τον Μάρτιο του 2016 καταγράφηκε το υψηλότερο επίπεδο Μη Εξυπηρετούμενων Ανοιγμάτων, 107,2 δισ ευρώ.

Εδώ χρειάζεται να σημειωθεί ότι ο τριμηνιαίος ρυθμός αποκατάστασης της τακτικής εξυπηρέτησης δανείων (β’ τρίμηνο 2018) παρέμεινε στα ίδια επίπεδα με τα δύο προηγούμενα τρίμηνα (στο 1,8%), χαμηλότερος από τον τριμηνιαίο δείκτη αθέτησης, ο οποίος εμφανίζει αυξητική πορεία για δεύτερο συνεχόμενο τρίμηνο. Έφτασε το 2,1% και επιβεβαίωσε την αρνητική τάση που παρατηρήθηκε ήδη από το α ́τρίμηνο του 2018. Χρειάζεται να υπογραμμισθεί ότι στις πρώτες ανακεφαλαιοποιήσεις (δηλαδή πριν από την τελευταία του 2015) δεν υπήρχε ρητή σύνδεση αυτών με την επίλυση των μη εξυπηρετούμενων ανοιγμάτων, μολονότι αυτά αυξάνονταν ραγδαία.

Είναι γνωστό, ότι ένα εύρωστο και ορθώς δομημένο χρηματοπιστωτικό σύστημα αποτελεί ισχυρό ενισχυτικό παράγοντα των προοπτικών ανάπτυξης της εθνικής οικονομίας μέσω του ρόλου του που αφορά τη διαμεσολάβηση στην παροχή κεφαλαίων. Η παροχή πίστωσης σε επιχειρήσεις, νοικοκυριά (αλλά λελογισμένα και σε φορείς του Δημοσίου) συμβάλει αποφασιστικά, μεταξύ άλλων, στη δημιουργία νέων ιδιωτικών και δημόσιων επενδύσεων και στην αύξηση της ιδιωτικής κατανάλωσης. Στοιχείων κρίσιμων για την περαιτέρω απαραίτητη και προσδοκώμενη ανάκαμψη του πραγματικού ΑΕΠ.

Η επόμενη ημέρα της ολοκλήρωσης του μνημονιακού προγράμματος έφερε -δυστυχώς για πολλοστή φορά- στη δημόσια συζήτηση τον αναπτυξιακό τους ρόλο και πώς πρέπει να κινηθούν για να τον επιτύχουν. Το αίτημα χρηματοδότησης της οικονομίας επανέρχεται για ακόμη μια φορά, εάν κανείς αναλογιστεί τον πραγματικό ρόλο των τραπεζών στην οικονομία. Οι πολίτες ακούν συνεχώς τους παράγοντες της δημόσιας ζωής να απευθύνουν έκκληση στις τράπεζες να χρηματοδοτήσουν την πραγματική αγορά.

Συζητήσεις εκτός πραγματικότητας

Η συζήτηση που βρίσκεται σε εξέλιξη, όμως, αγνοεί παντελώς ή υποβαθμίζει την πραγματικότητα. Οι τράπεζες λειτουργούν μέσα στο συγκεκριμένο πολιτικό και οικονομικό περιβάλλον. Σε συνθήκες ύφεσης ή σχετικής στασιμότητας, διαρκώς μειούμενης ρευστότητας, με τα μη εξυπηρετούμενα δάνεια να αποτελούν μέγιστο βραχνά και την ικανότητα δημιουργίας εσωτερικού κεφαλαίου και προστιθέμενης αξίας των τραπεζών να μειώνεται, έχουν πάψει να συντρέχουν οι ευνοϊκές προϋποθέσεις για χορήγηση δανείων. Η ίδια η ζήτηση για δανεισμό παραμένει εξαιρετικά περιορισμένη. Οι τράπεζες έχουν πάψει να παίζουν τον παραδοσιακό τους ρόλο.Για να διαδραματίσει το ελληνικό τραπεζικό σύστημα με επάρκεια, ασφάλεια και αποτελεσματικότητα τον ρόλο του στην προσπάθεια επιστροφής στην ανάπτυξη, αφενός πρέπει να αρχίσει να μειώνεται δραστικά ο αριθμός και ο όγκος των μη εξυπηρετούμενων δανείων. Άρα χρειάζεται να συλλογιστούμε αν η ακολουθητέα οδός μας οδηγεί σε αυτό τον στόχο.

Αφετέρου πρέπει να επιστρέψει η εμπιστοσύνη των διεθνών κεφαλαίων, αλλά και των πολιτών. Πιστεύω ακράδαντα ότι αυτό θα συμβεί μόνο όταν αρχίσει να αυξάνεται σημαντικά και σταθερά το ΑΕΠ και pari passo το διαθέσιμο εισόδημα των πολιτών. Οι τράπεζες θα ακολουθήσουν. Είναι αδύνατον να προηγηθούν οι τράπεζες με βάση τη σημερινή κατάσταση.

Η Ελλάδα, δηλαδή, βρίσκεται αντιμέτωπη με μια κατάσταση όπου η οικονομία της επανέρχεται σε θετικούς ρυθμούς μεγέθυνσης, χωρίς την υποστήριξη της τραπεζικής χρηματοδότησης. Πρόκειται για μια επώδυνη διαδικασία, η οποία χαρακτηρίζεται από χαμηλότερους ρυθμούς μεγέθυνσης σε σχέση με τις περιπτώσεις ανάκαμψης με παράλληλη ενίσχυση της τραπεζικής χρηματοδότησης.

Πηγή: