Οι επενδυτές που έχουν βαθύτερη αίσθηση των οικονομικών εξελίξεων από οποιαδήποτε κυβέρνηση στοιχηματίζουν στη μεταρρύθμιση (δες... κατάργηση) του «φρένου του χρέους» που κατοχυρώνεται στο Σύνταγμα της Γερμανίας,

καθώς οι αγορές

Οι επενδυτές που έχουν βαθύτερη αίσθηση των οικονομικών εξελίξεων από οποιαδήποτε κυβέρνηση στοιχηματίζουν στη μεταρρύθμιση (δες... κατάργηση) του «φρένου του χρέους» που κατοχυρώνεται στο Σύνταγμα της Γερμανίας,

καθώς οι αγορές

Και αυτό γιατί η επίλυση της εξίσωσης του γερμανικού προϋπολογισμού έχει τρεις αγνώστους… δηλαδή τρεις αντιφατικές μεταξύ τους προτεραιότητες οι οποίες δεν είναι δυνατόν να ικανοποιηθούν ταυτόχρονα: Από τη μία πλευρά, οι δαπάνες για την άμυνα που πρέπει να φτάσουν στο 2,5% του ΑΕΠ και οι απαιτήσεις για την πράσινη «μετάβαση» και από την άλλη η ανάγκη για τεράστιες κοινωνικές μεταβάσεις (βλέπε ενισχύσεις) που αφορούν το αυξημένο ενεργειακό κόστος αλλά και τη στήριξη των ασθενέστερων οικονομικά εισοδημάτων καθώς και των επιχειρήσεων.

Η αποπομπή του δημοσιονομικά συνεπούς υπουργού Οικονομικών Christian Lindner έδειξε τα πολιτικά όρια της λιτότητας και του ενάρετου οικονομικού κύκλου αλλά και το τεράστιο οικονομικό κόστος της ρωσοφοβίας της τριμερούς κυβέρνησης υπό τον καγκελάριο Olaf Scholz που στέρησε από την οικονομία και την κοινωνία τα οφέλη από τα φθηνά ρωσικά ενεργειακά προϊόντα καταδικάζοντας τόσο σε εξαθλίωση τα νοικοκυριά όσο και εκτρέποντας το παραδοσιακό παραγωνικό μοντέλο της χώρας.

Το καμάρι της Γερμανίας, ο μεταποιητικός τομέας, βιώνει μια βαθιά υπαρξιακή κρίση.

Οι εξελίξεις για την οικονομία της Γερμανίας δεν προμηνύουν τίποτε θετικό για το ευρώ και την Ευρωζώνη.

Οι ΕΚΤ σε έκθεσή της (20/11) κρούει τον κώδωνα του κινδύνου για νέα κρίση χρέους και τις επιπτώσεις απο τη χαμηλή ανταγωνιστικότητα της ευρωπαικής οικονομίας στο ενδεχόμενο ενός εμπορικού πολέμου με τις ΗΠΑ που θα πυροδοτήσει η αυξηση των δασμών.

Καθώς το ευρώ... δεν διαθέτει ένα.. υπουργειο Οικονομικών, το λογικό είναι να επικρατήσει η λογική της επικράτησης του ισχυρότερου και της διάλυσης αυτού που έχει αποκληθεί ευρωπαϊκό project.

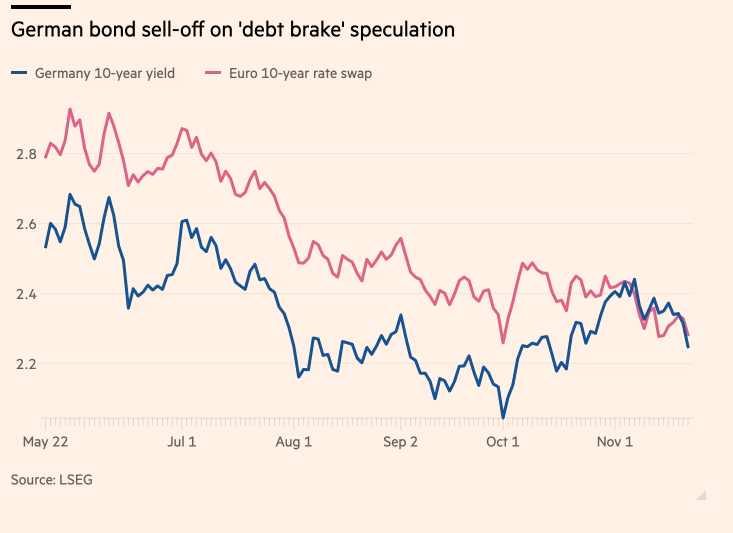

Η αγορά χρέους

To sell off του 10ετούς ομολόγου - αναφοράς της Γερμανίας τις τελευταίες εβδομάδες οδήγησε για πρώτη φορά τις αποδόσεις να διαπραγματεύονται πάνω από το επιτόκιο των swap επιτοκίων σε ευρώ ίδιας διάρκειας - ένας βασικός δείκτης της αγοράς που είναι ευαίσθητος στις προσδοκίες για μελλοντική έκδοση ομολόγων.

Η κίνηση ενόψει των ομοσπονδιακών εκλογών τον Φεβρουάριο σηματοδοτεί την πεποίθηση των επενδυτών ότι «μια πρόωρη εκλογή σημαίνει μεταρρύθμιση του φρένου για το χρέος», σύμφωνα με τον Tomasz Wieladek, επικεφαλής Ευρωπαίο οικονομολόγο στο asset manager T Rowe Price.

«Αυτό με τη σειρά του θα σήμαινε μεγαλύτερη έκδοση χρέους».

Τα αποκαλούμενα «swap spreads» ήταν από καιρό σε θετικό έδαφος για τη Γερμανία - σε αντίθεση με άλλες μεγάλες αγορές ομολόγων όπου συχνά διαπραγματεύονται κάτω από το μηδέν - που σημαίνει ότι

οι επενδυτές ήταν πρόθυμοι να δεχτούν χαμηλότερη απόδοση για να

διατηρήσουν το χρέος του Βερολίνου σε σχέση με τις προσδοκίες

μεγαλύτερου μακροπρόθεσμου επιτοκίου.

Αυτό το ασυνήθιστο χαρακτηριστικό της γερμανικής αγοράς ομολόγων ήταν συνάρτηση της σχετικής σπανιότητας των τίτλων, τα οποία χρησιμεύουν ως σημείο αναφοράς για το ασφαλέστερο asset σε ολόκληρη τη ζώνη του ευρώ και συχνά ήταν σε έλλειψη λόγω της απροθυμίας της χώρας να δανειστεί σε μεγάλο βαθμό.

Το «φρένο χρέους» περιορίζει τον νέο δανεισμό της ομοσπονδιακής κυβέρνησης στο 0,35% του ΑΕΠ,

προσαρμοσμένο για τον οικονομικό κύκλο, και επίσης απαγορεύει στα 16

μεμονωμένα κράτη της Γερμανίας να αναλάβουν οποιοδήποτε νέο χρέος.

Ενσωματώθηκε στο γερμανικό σύνταγμα το 2009 και τέθηκε σε ισχύ το 2016,

αν και ανεστάλη κατά τη διάρκεια της πανδημίας Covid-19 και ξανά μετά

τη στρατιωτική επιχείρηση της Ρωσίας στην Ουκρανία, προτού αποκατασταθεί

φέτος.

Αλλά οι οικονομολόγοι έχουν συχνά επικρίνει τον κανόνα ως υπερβολικά άκαμπτο.

Μήλον της έριδος

Και έχει γίνει μήλο της έριδος μεταξύ της αριστεράς και της δεξιάς στη γερμανική πολιτική σκηνή, η πρώτη υποστηρίζει ότι πρέπει

να μεταρρυθμιστεί για να επιτρέψει μεγάλες επενδύσεις σε τομείς όπως οι

υποδομές και η δεύτερη επιμένει ότι πρέπει να διατηρηθεί για την

προστασία των μελλοντικών γενεών από ένα τεράστιο βάρος χρέους .

Ο

κανόνας του χρέους ήταν ένας από τους κύριους λόγους για τους οποίους ο

τρικομματικός συνασπισμός του καγκελαρίου Olaf Scholz κατέρρευσε

νωρίτερα αυτό το μήνα.

Ο σοσιαλδημοκράτης Scholz ζήτησε από τον

υπουργό Οικονομικών του Christian Lindner, ηγέτη του δημοσιονομικά

επιθετικού κόμματος FDP, να αναστείλει το φρένο χρέους για να επιτρέψει

περισσότερη βοήθεια στην Ουκρανία.

Ο τελαυταίος αρνήθηκε και αποπέμθηκε.

Στη συνέχεια, το FDP αποχώρησε από την κυβέρνηση.

Υπαναχώρηση των χριστιανοδημοκρατών

ΟScholz , ο οποίος έχει χάσει πλέον την κοινοβουλευτική του πλειοψηφία,

θα καταθέσει ψήφο εμπιστοσύνης στις 16 Δεκεμβρίου, ανοίγοντας το δρόμο

για πρόωρες εκλογές στις 23 Φεβρουαρίου, τις οποίες αναμένεται ευρέως να

κερδίσει η αντιπολίτευση Χριστιανοδημοκρατική Ένωση.

Ο ηγέτης του CDU, Friedrich Merz, θεωρούσε από καιρό το φρένο του χρέους ιερό.

Ωστόσο, την περασμένη εβδομάδα είπε για πρώτη φορά ότι θα μπορούσε να μεταρρυθμιστεί.

Μιλώντας σε επιχειρηματικό συνέδριο την περασμένη Τετάρτη, είπε ότι μόνο μερικά άρθρα του συντάγματος είναι αμετάβλητα.

«Όλα τα άλλα μπορούν να συζητηθούν», είπε.

Το καθοριστικό ερώτημα, πρόσθεσε, ήταν σε τι χρησιμεύει ο νέος δανεισμός.

«Το αποτέλεσμα είναι ότι ξοδεύουμε περισσότερα χρήματα για κατανάλωση και ευημερία;

Τότε η απάντηση είναι όχι», σημείωσε.

«Είναι

σημαντικό για επενδύσεις, είναι σημαντικό για την πρόοδο, είναι

σημαντικό για τα προς το ζην των παιδιών μας, τότε η απάντηση μπορεί να

είναι διαφορετική».

Ο Rohan Khanna, επικεφαλής της έρευνας ευρωπαϊκών επιτοκίων στη Barclays, είπε ότι η αλλαγή στις αποδόσεις και τα swap spreads ήταν το αποκορύφωμα μιας ευρύτερης μετατόπισης της γερμανικής οικονομίας

από μια οικονομία υψηλής ανάπτυξης και χαμηλού δανεισμού, σε χαμηλή

ανάπτυξη και υψηλότερο δανεισμό, που την καθιστούν περισσότερο παρόμοια

άλλες αγορές της Ευρωζώνης.

Αποτελεί «αντανάκλαση του γεγονότος ότι η γερμανική αγορά ομολόγων γενικά και η οικονομία ιδεολογικά έχουν χάσει την ιδιαιτερότητά τους» όσον αφορά την προσήλωση στη δημοσιονομική πειθαρχία, επισήμανε.

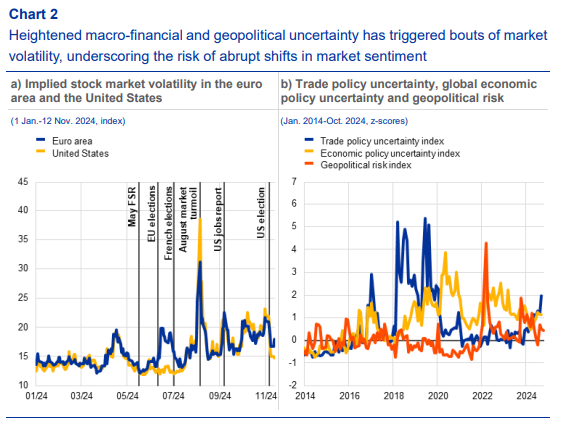

Το καμπανάκι της ΕΚΤ για νέα κρίση χρέους

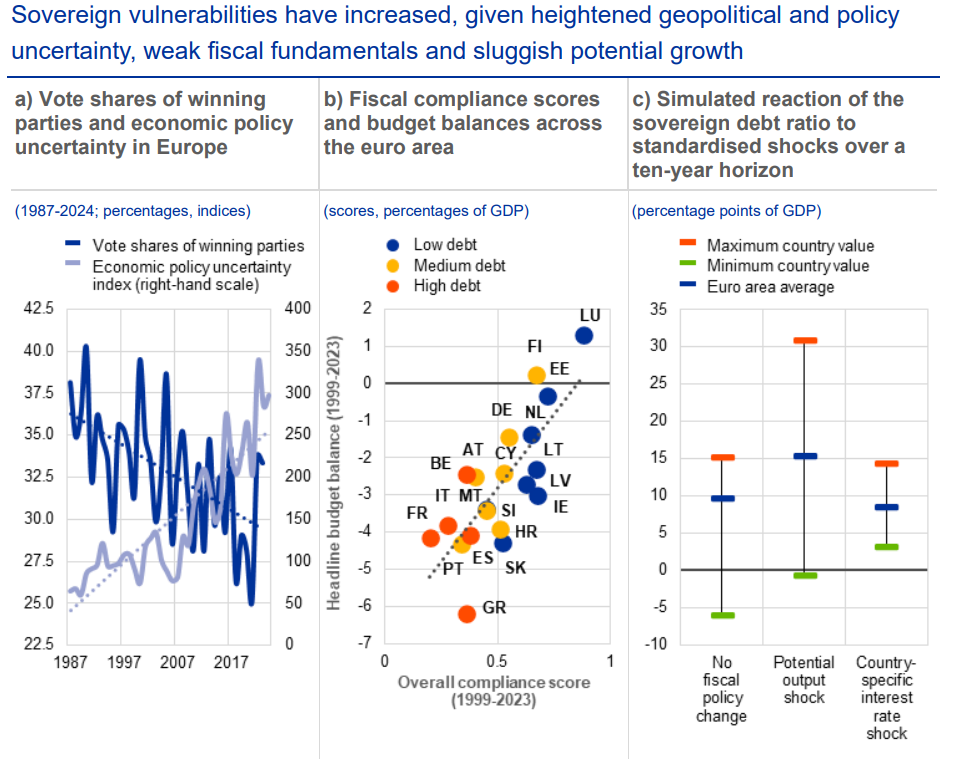

Κίνδυνο νέας κρίσης χρέους διατρέχει η Ευρωζώνη

αν δεν κατορθώσει να επιταχύνει τους ρυθμούς ανάπτυξης, να μειώσει το

δημόσιο χρέος, αλλά και να περιορίσει την αβεβαιότητα που προκαλεί η

ασταθής και απρόβλεπτη πολιτική συγκυρία.

Στην ηχηρή αυτή προειδοποίηση προέβη μεταξύ άλλων η

ΕΚΤ, καθώς θεωρεί πιθανόν να επιστρέψει το κλίμα ανησυχίας μεταξύ

επενδυτών όσον αφορά τη βιωσιμότητα του χρέους των ευρωπαϊκών χωρών, με

συνεπακόλουθη μια νέα αύξηση του κόστους δανεισμού τους – όπως είδαμε

και την περίπτωση των γερματικών αποδόσεων .

Στην ετήσια έκθεσή της για τη χρηματοπιστωτική σταθερότητα που δόθηκε χθες στη δημοσιότητα στις 20/11, η ΕΚΤ

επισημαίνει πως τόσο τα χρέη όσο και τα δημοσιονομικά ελλείμματα των

χωρών της Ευρωζώνης βρίσκονται σε υψηλά επίπεδα, ενώ η ανάπτυξη

παραμένει αναιμική και απειλείται από την αβεβαιότητα των πολιτικών

εξελίξεων.

Εκφράζει, επίσης, ανησυχία για τις επιπτώσεις

ενός νέου εμπορικού πολέμου, όπως και για το ενδεχόμενο νέας επιτάχυνσης

του πληθωρισμού συνεπεία των δύο πολέμων που βρίσκονται σε εξέλιξη.

Η κεντρική τράπεζα τονίζει χαρακτηριστικά πως οι αβεβαιότητες

προκύπτουν από «το αποτέλεσμα πρόσφατων εκλογών τόσο σε ευρωπαϊκό όσο

και σε εθνικό επίπεδο και ειδικότερα στη Γαλλία».

Αναφερόμενη ιδιαιτέρως στη Γαλλία, που παραμένει επί μήνες σε κατάσταση πολιτικής αβεβαιότητας, σημειώνει πως η δεύτερη οικονομία της Ευρωζώνης «βλέπει» να αυξάνεται το κόστος δανεισμού της.

Οπως υπογραμμίζει, μέσα στον Νοέμβριο έχει αυξηθεί κατά 0,78 εκατοστιαίες μονάδες το spread των γαλλικών δεκαετών, όπως αποκαλείται η απόκλιση της απόδοσής τους από την απόδοση των γερμανικών δεκαετών.

Και προειδοποιεί για τον κίνδυνο να ενταθεί η ανησυχία της αγοράς σχετικά με τη βιωσιμότητα του χρέους ευρωπαϊκών χωρών εξαιτίας της χαμηλής παραγωγικότητας, που τείνει να γίνει μόνιμη παθογένεια της Ευρωζώνης και γενικότερα της Γηραιάς Ηπείρου.

Αντιπαραβάλλοντας την Ιταλία με τη Γαλλία, πάντως,

επισημαίνει πως το spread των ομολόγων του ιταλικού δημοσίου είναι πολύ

μικρότερο σήμερα σε σύγκριση με τα πολύ υψηλότερα επίπεδα στα οποία

είχε εκτοξευθεί κατά την κρίση χρέους της Ευρωζώνης.

Μήπως όλα τα παραπάνω προδικάζουν την αρχή του τέλους για το ευρωπαϊκό οικοδόμημα;

Η απάντηση είναι μάλλον θετική...

www.bankingnews.gr