Για ποιους λόγους η τιμή του χρυσού αυξάνεται παρότι η παγκόσμια οικονομία δεν βρίσκεται σε ύφεση και ο πληθωρισμός φέρεται να είναι υπό έλεγχο;

Για ποιους λόγους η τιμή του χρυσού αυξάνεται παρότι η παγκόσμια οικονομία δεν βρίσκεται σε ύφεση και ο πληθωρισμός φέρεται να είναι υπό έλεγχο;

Αυτή είναι μια ερώτηση που ακούγεται συχνά στους επενδυτικούς

Αν και το ουτοπικό αφήγημα του Karl Marx είχε κακή κατάληξη, είχε καταλάβει καλά τον καπιταλισμό για να αποφανθεί ότι ο ίδιος θα κατασκευάσει το σκοινί που θα τον κρεμάσει…

Και αυτό κάνει οδηγώντας σε απαξίωση τα νομίσματα μέσω της υπερβολικής προσφοράς εκ μέρους των κεντρικών τραπεζών και του πληθωρισμού ο οποίος καταστρέφει τα εισοδήματα (πλήττοντας κυρίως τα χαμηλότερα οικονομικά στρώματα) και τα επιχειρηματικά κεφάλαια ενώ «σκοτώνει» την οικονομική δραστηριότητα.

Και αυτό δεν το λένε.. Μαρξιστές αλλά φανατικοί οπαδοί του καπιταλισμού όπως το Mises Institute που θέτει αυτό το κεφαλαιώδες ερώτημα.

Πρέπει να διευκρινίσουμε όμως το ερώτημα.

Είναι αλήθεια ότι ο πληθωρισμός μειώνεται σταδιακά, αλλά δεν τελεί υπό έλεγχο.

Ας θυμηθούμε ότι τα τελευταία στοιχεία για τις αυξήσεις των τιμών στις Ηνωμένες Πολιτείες ήταν 3% σε ετήσια βάση και Στην ευρωζώνη είναι 2,6%, με οκτώ χώρες να καταγράφουν πληθωρισμό άνω του 3%, συμπεριλαμβανομένης της Ισπανίας.

Αυτός είναι ο λόγος για τον οποίο οι κεντρικές τράπεζες πρέπει να δίνουν την εντύπωση επιθετικά περιοριστικής νομισματικής πολιτικής και να διατηρήσουν τα επιτόκια σε υψηλό επίπεδο είτε να τα μειώσουν σε ιδιαίτερα αργούς ρυθμούς.

Ωστόσο, η νομισματική πολιτική απέχει πολύ από το να είναι περιοριστική.

Η αύξηση της προσφοράς χρήματος επιταχύνεται, η ΕΚΤ διατηρεί τον «μηχανισμό κατά του κατακερματισμού» των συνθηκών δανεισμού ώστε να μπορεί να αγοράζει ομόλογα ενός κράτους μέλους των οποίων οι αποδόσεις παρουσιάζουν κατακόρυφη άνοδο και η Federal Reserve συνεχίζει να εισφέρει χρήματα στη αγορά μέσω του έκτακτου μηχανισμού παροχής ρευστότητας.

Μπορούμε να πούμε, χωρίς αμφιβολία, ότι η νομισματική πολιτική είναι κάτι παραπάνω από διευκολυντική.

Η νομισματοποίηση του χρέους

Η τιμή του χρυσού βρίσκεται πάνω από 2.400 δολάρια, ενώ η τιμή της ουγγιάς, είναι αυξημένη κατά 16,5% μεταξύ Ιανουαρίου και 19 Ιουλίου 2024.

Την ίδια περίοδο, ο χρυσός είχε καλύτερες επιδόσεις από τον S&P 500, τον Stoxx 600 στην Ευρώπη και τον MSCI Global.

Μάλιστα, τα τελευταία πέντε χρόνια, ο χρυσός

ξεπέρασε σε κέρδη όχι μόνο τις ευρωπαϊκές και παγκόσμιες

χρηματιστηριακές αγορές, αλλά και τον S&P 500 - με μόνο τον Nasdaq

να ξεπερνά σε επιδόσεις το πολύτιμο μέταλλο.

Διανύουμε μια περίοδο υποτιθέμενης ανάκαμψης και ισχυρών επιδόσεων των χρηματιστηρίων.

Από τη μία πλευρά,

η αγορά προεξοφλεί τις συνεχιζόμενες διευκολυντικές και επεκτατικές

πολιτικές των κεντρικών τραπεζών, ακόμη και την πιθανή υψηλή

νομισματοποίηση του χρέους, δεδομένων των μη βιώσιμων ελλειμμάτων στις

Ηνωμένες Πολιτείες και τις ανεπτυγμένες χώρες.

Δηλαδή, η αγορά υποθέτει ότι η Federal Reserve και η ΕΚΤ δεν θα μπορέσουν να διατηρήσουν τη μείωση των ισολογισμών τους ενόψει του εκρηκτικά αυξανόμενου δημοσίου χρέους και των δημοσίων δαπανών σε πολλές οικονομίες.

Ως αποτέλεσμα, ο χρυσός προστατεύει πολλούς επενδυτές από τη διάβρωση της αγοραστικής δύναμης του νομίσματος, δηλαδή τον πληθωρισμό, χωρίς την ακραία αστάθεια που παρουσιάζει η διακύμανση της τιμής του Bitcoin.

Εάν η αγορά προεξοφλήσει περαιτέρω νομισματική επέκταση για να καλυφθουν τα συσσωρευμένα ελλείμματα,

είναι φυσιολογικό για τον επενδυτή να αναζητήσει προστασία των

περιουσιακών του στοιχείων μέσω του χρυσού, ο οποίος έχει ιστορία αιώνων

ως εναλλακτική λύση στο «καταπιστευματικό» χρήμα και προσφέρει χαμηλή

μεταβλητότητα έναντι της υποβάθμισης της αξίας του νομίσματος.

Η σταθεροποίηση των νομισμάτων και οι αγορές χρυσού

Ένας άλλος σημαντικός παράγοντας είναι η αγορά χρυσού από την κεντρική τράπεζα.

Η JP Morgan πιστώνεται με τη φράση «ο χρυσός είναι χρήμα και όλα τα άλλα είναι πίστωση».

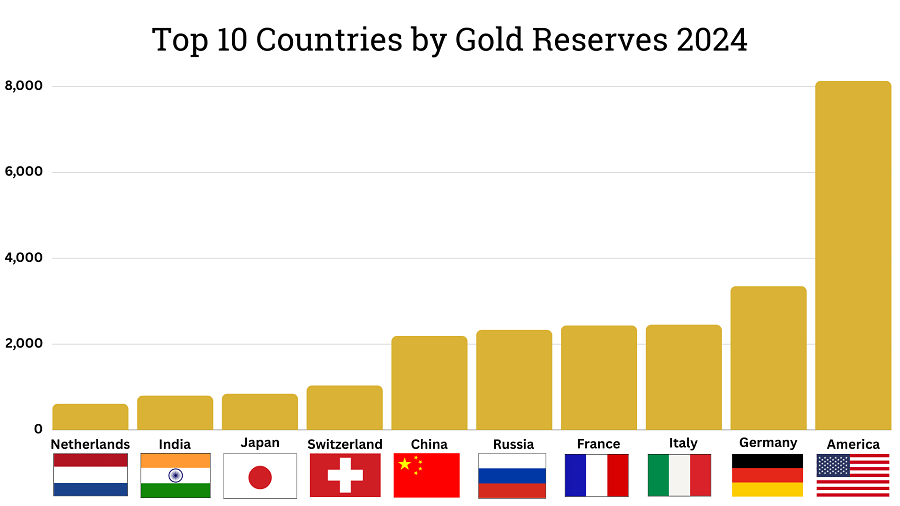

Όλες οι κεντρικές τράπεζες του κόσμου περιλαμβάνουν

στο ισολογισμό τους ομόλογα δημοσίου από χώρες των οποίων τα νομίσματα

χρησιμεύουν ως παγκόσμια αποθεματικά νομίσματα στη βάση του ενεργητικού

τους.

Αυτό επιτρέπει στις κεντρικές τράπεζες σε όλο τον κόσμο να προσπαθήσουν να σταθεροποιήσουν τα νομίσματά τους.

Όταν διαβάζουμε ότι μια κεντρική τράπεζα αγοράζει ή πουλάει δολάρια ή ευρώ, δεν πραγματοποιεί συναλλαγές με φυσικό νόμισμα αλλά με κρατικά ομόλογα.

Ως εκ τούτου, καθώς η αγοραία τιμή των κρατικών ομολόγων έχει μειωθεί κατά 7% μεταξύ 2019 και 2024, πολλές από αυτές τις κεντρικές τράπεζες αντιμετωπίζουν κρυφές απώλειες από την πτώση της αξίας των περιουσιακών τους στοιχείων.

Ποιος είναι ο

καλύτερος τρόπος ενίσχυσης του ισολογισμού μιας κεντρικής τράπεζας,

διαφοροποιώντας και μειώνοντας έτσι την έκθεση σε νομίσματα fiat

(νομίσματα που εκδίδουν οι κεντρικές τράπαζες; - Η αγορά χρυσού.

Η μείωση της εξάρτησης από το δολάριο και το ευρώ

Οι αυξανόμενες αγορές χρυσού από τις κεντρικές τράπεζες αποτελούν ουσιαστικό παράγοντα που δικαιολογεί την πρόσφατη κατακόρυφη αύξηση της ζήτησης για το πολύτιμο μέταλλο.

Οι

κεντρικές τράπεζες, ειδικά στην Κίνα και την Ινδία, προσπαθούν να

μειώσουν την εξάρτησή τους από το δολάριο ή το ευρώ για να

διαφοροποιήσουν τα αποθέματά τους. Ωστόσο, αυτό δεν σημαίνει πλήρη

αποδολαριοποίηση. Μακριά από αυτό.

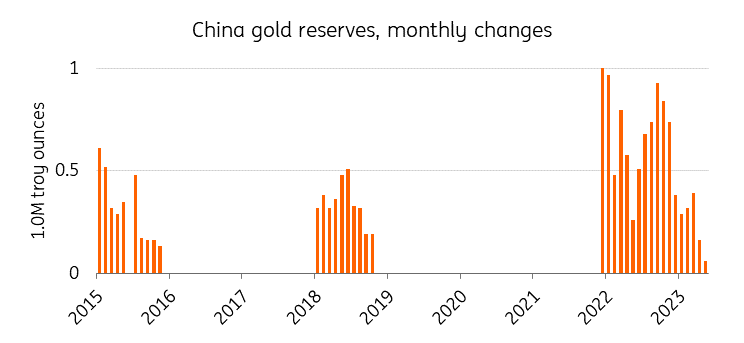

Σύμφωνα με το Παγκόσμιο

Συμβούλιο Χρυσού, οι κεντρικές τράπεζες έχουν επιταχύνει τις αγορές

χρυσού σε περισσότερους από 1.000 τόνους ετησίως το 2022 και το 2023.

Αυτό σημαίνει ότι οι νομισματικές αρχές αντιπροσωπεύουν σχεδόν το ένα τέταρτο της ετήσιας ζήτησης για χρυσό σε μια περίοδο που η προσφορά και η παραγωγή έχουν δεν έχει αναπτυχθεί σημαντικά.

Ο λόγος της παραγωγής προς τη ζήτηση είναι 0,9 τον Ιούνιο του 2024, σύμφωνα με τη Morgan Stanley.

Τα

παγκόσμια επίσημα αποθέματα χρυσού αυξήθηκαν κατά 290 καθαρούς τόνους

το πρώτο τρίμηνο του 2024, το υψηλότερο από το 2000, σύμφωνα με το

Παγκόσμιο Συμβούλιο Χρυσού, 69% υψηλότερα από τον μέσο όρο της

πενταετίας (171 μετρικοί τόνοι).

Η Λαϊκή Τράπεζα της Κίνας και η Κεντρική Τράπεζα της Ινδίας είναι

οι μεγαλύτεροι αγοραστές, καθώς στοχεύουν να εξισορροπήσουν τα

αποθέματά τους, προσθέτοντας περισσότερο χρυσό για να μειώσουν τη

ζημιογόνο έκθεση σε κρατικούς τίτλους.

Σύμφωνα με την Metals Focus, τη Refinitiv GFMS και το Παγκόσμιο Συμβούλιο Χρυσού, η Κίνα έχει αυξήσει τις αγορές χρυσού της εδώ και δεκαεπτά μήνες και από το 2022 έχει εκτοξεύσει τα αποθέματά της κατά 16 - συγκυρία , που συμπίπτει με την αύξηση των παγκόσμιων γεωπολιτκών εντάσεων και τους εμπορικούς πολέμους.

Αυτό δεν σημαίνει πλήρη αποδολαριοποίηση, καθώς η Λαϊκή Τράπεζα της Κίνας διαθέτει το 4,6% των συνολικών της αποθεμάτων σε χρυσό.

Τα ομόλογα του αμερικανικού δημοσίου είναι το πιο σημαντικό περιουσιακό στοιχείο, καθώς αντιπροσωπεύουν περισσότερο από το 50% του ενεργητικού της κινεζικής κεντρικής τράπεζας.

Ωστόσο,

στόχος της είναι να αυξήσει τα αποθέματα χρυσού τουλάχιστον στο 14%,

σύμφωνα με τα τοπικά μέσα ενημέρωσης. Έτσι, θα σήμαινε σημαντική ετήσια

αγορά χρυσού για χρόνια.

Η κεντρική τράπεζα της Ινδίας αύξησε τα αποθέματά της σε χρυσό κατά 19 μετρικούς τόνου το πρώτο τρίμηνο του 2024.

Άλλες κεντρικές τράπεζες που διαφοροποιούν και αγοράζουν περισσότερο χρυσό από ποτέ είναι η

Εθνική Τράπεζα του Καζακστάν, η Νομισματική Αρχή της Σιγκαπούρης, η

Κεντρική Τράπεζα του Κατάρ, η Κεντρική Τράπεζα της Τουρκίας και η

Κεντρική Τράπεζα του Ομάν, σύμφωνα με τις πηγές που αναφέρονται παραπάνω.

Κατά τη διάρκεια αυτής της περιόδου, τόσο η Εθνική Τράπεζα της Τσεχίας όσο και η Εθνική Τράπεζα της Πολωνίας αύξησαν τα αποθέματά τους σε χρυσό στην Ευρώπη, φτάνοντας στο υψηλότερο επίπεδο από το 2021.

Σε αυτές τις περιπτώσεις, ο στόχος είναι να εξισορροπηθεί η έκθεση του ενεργητικού τους στα ομόλογα του ευρώ.

Ο

στόχος αυτής της τάσης της κεντρικής τράπεζας είναι να αυξήσει το βάρος

στο ενερηγτικό της ενός περιουσιακού στοιχείου η τιμή του οποίοι είναι

σταθερή σε σχέση με την τιμή των κρατικών ομολόγων.

Δεν πρόκειται για αποδολαριοποίηση

αλλά για εξισορρόπηση των στιχείων του ισολογισμού από την αστάθεια που

δημιουργείται από τις δικές τους άστοχες επεκτατικές πολιτικές.

Επί χρόνια, η πολιτική των κεντρικών τραπεζών ήταν να μειώσουν τα διαθέσιμα σε χρυσό και τώρα πρέπει να επιστρέψουν στη λογική και να εξισορροπηθούν οι ισολογισμού μετά από χρόνια κρυφής ζημίας που γράφουν στα κρατικά ομόλογα που διακρατούν.

Στην

πραγματικότητα, θα μπορούσε κανείς να πει ότι οι κεντρικές τράπεζες του

κόσμου αναμένουν τη δική τους ευρεία διάβρωση της αγοραστικής δύναμης

των αποθεματικών νομισμάτων λόγω του κορεσμού των δημοσιονομικών και

νομισματικών πολιτικών και για το λόγο αυτό χρειάζονται περισσότερο

χρυσό.

Μετά από χρόνια ανοησίας ότι το χρήμα είναι δυνατόν να

τυπώνεται χωρίς όρια και χωρίς να δημιουργεί πληθωρισμό, οι νομισματικές

αρχές προσπαθούν να επιστρέψουν στη ενάρετη οικονομική λογική και να

έχουν περισσότερο χρυσό στους ισολογισμούς τους.

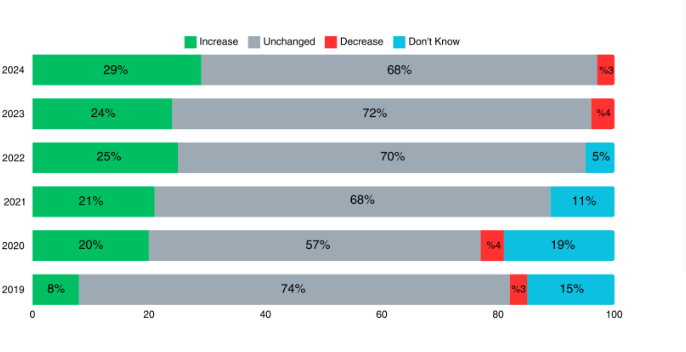

Τα συναλλαγματικά αποθέματα σε δολάρια - Τι απάντησαν 70 κεντρικές τράπεζες

Οι εμπορικοί πόλεμοι

Την ίδια στιγμή, πολλοί περίμεναν ότι ο εμπορικός πόλεμος μεταξύ Κίνας και Ηνωμένων Πολιτειών και η παγκόσμια πόλωση θα αντιστραφούν στα χρόνια του Biden, και το αντίθετο συνέβη.

Έχει επιταχυνθεί.

Τώρα, οι κρυφές απώλειες στο χαρτοφυλάκιο κρατικών ομολόγων οδηγούν όλες αυτές τις κεντρικές τράπεζες να αγοράζουν περισσότερο χρυσό και να προσπαθούν να προστατευθούν από νέες εκρήξεις πληθωριστικών πιέσεων.

Σε μια εποχή υψηλής

συσχέτισης μεταξύ περιουσιακών στοιχείων και διαρκούς καταστροφής της

πραγματικής αξίας των νομισμάτων, ο χρυσός χρησιμεύει ως ένα περιουσιακό

στοιχείο χαμηλής μεταβλητότητας, χαμηλής συσχέτισης με της υπόλοιπες

αγορές και ισχυρής μακροπρόθεσμης απόδοσης σε κάθε συνετό χαρτοφυλάκιο.

Πρόκειται για μια πραγματική νομισματική επανάσταση που λαμβάνει χώρα μπροστά στα μάτια μας.